オフショア投資って何が危険なの?

何に気をつけてオフショア投資を始めればいいの?

こういった疑問に答える記事です。

- よくある勘違いと真実

- 危険と噂されている理由

- オフショア投資のリスクと対策

- オフショア投資で失敗しないポイント

- 向いている人・向いていない人

オフショア投資にはメリットだけでなくリスクもあるため、正しい知識を身につけてから契約することが大切です。資産形成に失敗しないためにも、ひとつずつ不安要素を解消していきましょう。

二宮利徳

二宮利徳はじめまして。投資助言業や金融商品仲介業などを営んでおります、二宮利徳と申します。この記事の監修者です。

2009年より保険業界へ転身し、2013年に証券外務員資格を取得。あいざわ証券・SBI証券でIFAとして活動後、エストニアで起業。2020年には日本で法人設立し、金融教育事業を展開し、海外金融に携わり続けています。

私自身、海外積立に10年以上携わっており「損しませんか?」「利益は出ますか?」などの相談をよく受けます。100%利益が出るとはいえませんが、ポートフォリオとIFAが優秀ならばオフショア投資は堅実だと考えています。

ただし、これからオフショア投資に投資しようと考えている人が、不安になる気持ちも理解できます。

この機会に以下の公式LINEを「友だち追加」してお受け取りください。

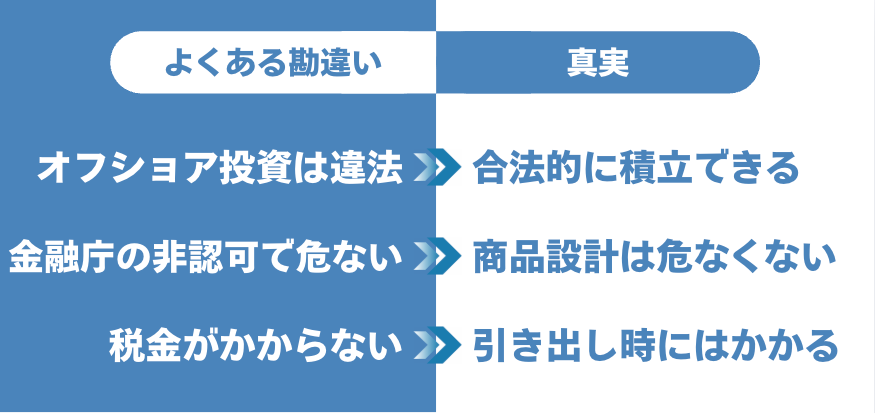

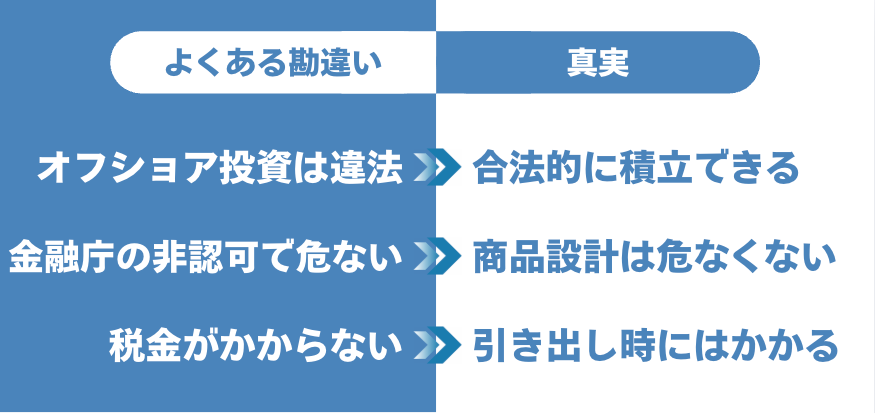

オフショア投資は危険?よくある勘違いと真実

ネットでオフショア投資のリスクを調べると「違法」や「金融庁が非認可」「手数料が高い」といった情報をよく見ます。

投資にはリスクが伴うため「危険」といわれるのもわかります。しかし、オフショア投資においては、マイナスイメージにつながる誤った情報が多いです。

そこで本章では、オフショア投資のよくある勘違いと真実を紹介していきます。

- 日本でオフショア投資は合法(違法/詐欺ではない)

- 金融庁で認可されていない(日本市場がターゲットでないだけ)

- オフショア投資は税金がかからない(引き出し時に原則課税となる)

日本でオフショア投資は合法(違法ではない)

日本でオフショア投資を行うことは違法ではありません。

日本で海外の金融商品を営業するのが違法なのであって、海外の金融プラットフォームと契約し、資産運用を行うことは法律上認められています。

実際に私自身、RL360°やドミニオンで積立投資をしています。

金融庁に認可されていない(日本市場がターゲットでないだけ)

オフショア投資商品のプロバイダーは、そもそも日本市場をターゲットにしておらず、金融庁の認可を求めていません。

オフショア投資は、特定の国ではなく複数国での利用を前提に設計されています。日本の金融庁のルールに沿っていないため非認可です。

もし認可を取ると、商品特性や運用設計が従来のものより大きく変わってしまいます。

なお、金融庁が非認可=危険ではありません。日本のルール下にないため、投資家が自己責任でリスクを判断し・管理することが求められるだけです。

オフショア投資は税金がかからない(引き出し時に原則課税となる)

オフショア投資で引き出した資産は所得として扱われ所得税と住民税がかかります。ただし、海外居住者ならば現地税制により非課税になるケースがあります。

日本居住者の税率は雑所得で受け取る場合と、一時所得で受け取る場合で異なります。

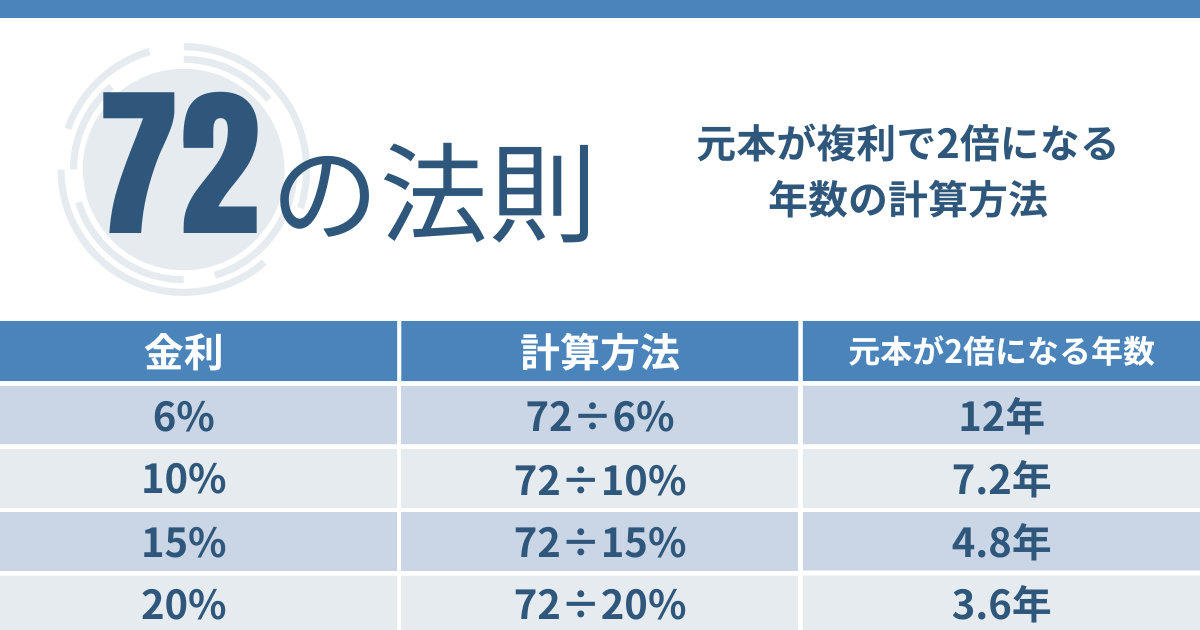

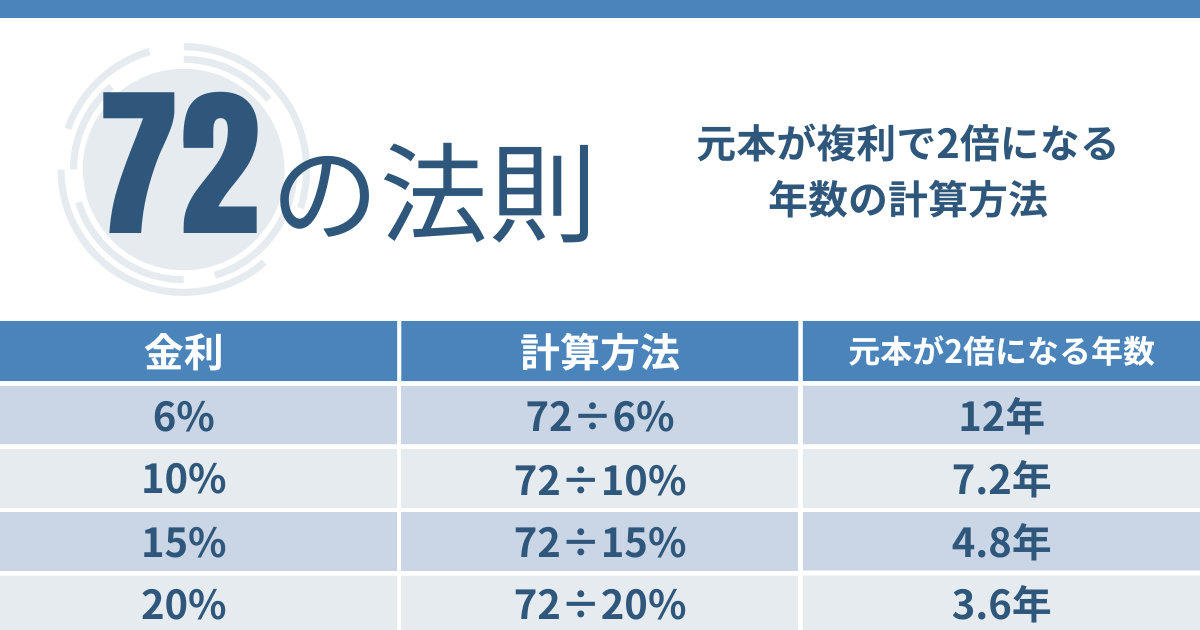

①雑所得ならば利益がそのまま課税対象額となり、②一時所得ならば「(受取額 − 元本 − 特別控除50万円)×1/2」が課税対象です。以下は受取額を500万円とした事例です。

- 受取額:500万円

- 元本:300万円

- 利益:200万円

- 課税対象額:200万円

- 税率:約20%

- 税額:約40万円

一時所得は年間の利益から50万円控除されるため、年間の引き出し額が50万円ならば税金はかかりません。

RL360°の引き出しは以下で述べていますので、あわせてご覧ください。

オフショア投資は手数料が高い(ボーナスで相殺できる)

オフショア投資の手数料は、つみたてNISAより高いですが、ボーナスで相殺が可能です。

たとえば、RL360°の積立投資商品「RSP」の手数料は、ボーナスなしだと約3%ですが、ボーナスありだと最大1.9%まで下がります。また、ドミニオンの積立型商品「MSS」の手数料は、ボーナスなしでも最大1.15%まで下がります。

国内投資に比べて手数料は高いですが、その分、豊富なファンド数や自由な投資戦略というメリットがあるのが、オフショア投資の魅力です。

なぜオフショア投資は危険と噂されているのか

オフショア投資が危険と噂される主な理由は、金融商品そのものではなく、紹介時の説明不足や期待値のズレにあります。

オフショア投資は資産状況や運用目的を踏まえて紹介されるべきです。しかし、一部の紹介者はメリットのみを強調し、為替リスクや途中解約の条件などを説明しないまま勧誘することがあります。

その結果、契約後に契約者のリスク許容度を超える事案が発生し、危険・詐欺といった噂につながることになります。

よい紹介者は「ネットで調べて不安事項があれば、すべて納得できるまで質問してください」とまでいい、最終的な判断を相談者に委ねます。

相談者はメリット・デメリットの両方を確認し、長期積立できるかを判断したうえで、申し込むことが大切です。

オフショア投資のよくあるリスクと対策

オフショア投資のよくあるリスクと対策を紹介します。

- 為替リスクがある(対策:日本円の選択・円安時の解約)

- 運用をIFAに任せることになる(対策:過去成績を見る)

- 英語でのやり取りが必要になる(対策:日本語対応可能なIFAを選ぶ)

オフショア投資に限らず、投資にリスクは付き物。そして投資家はどこまでリスクを許容できるかがポイントです。リスクを下げる対策を把握して、より不安なく投資を始められるようにしましょう。

為替リスクがある(対策:日本円の選択・円安時の解約)

外貨建てで積み立てる場合、円安・円高によって毎月の積立額が変わります。

円安局面ならば毎月の積立額は増えますし、円高局面ならば減ります。毎月の積立額を変えたくないならば日本円での投資が必要です。

また、円高局面に資産を引き出すと、為替変動により円換算の資産が目減りする可能性があります。円安局面に解約して、受け取り金額を増やすことが大切です。

運用をIFAに任せることになる(対策:運用成績を見る)

オフショア投資で失敗しないためには、IFAの運用実績を見ることが重要です。

オフショア投資商品の運用は、契約者ではなく委託先のIFAが行います。契約者は毎月の運用レポートを待っているだけです。

もしIFAの運用成績が悪ければ、利回りが高まらず、オフショア投資のメリットを感じにくくなります。そのため、つみたてNISAやiDeCo、他のIFAに比べて運用成績がよいのかを見極めましょう。

運用実績はあくまで過去の数値になり、将来の利回りを保証するわけではありません。私がおすすめしているマレーシアのIFAの運用実績は「マレーシアのビルモリソンは大丈夫?IFAの運用実績や強みを紹介」で紹介しています。

英語でのやり取りが必要になる(対策:日本語対応可能なIFAを選ぶ)

日本語対応可能なIFAに運用を依頼すると、言語の違いによるコミュニケーションの齟齬が生まれにくくなります。

オフショア投資のプロバイダーと契約者のやり取りは、基本的に英語です。紹介者やIFAによっては、日本語対応がなく、英語でのコミュニケーションが求められることがあります。

日本人にサービス提供しているIFAだと、日本語翻訳対応があるため、言語の違いによるストレスを感じにくくなります。

オフショア投資で失敗しないポイント

ここでは契約者がオフショア投資で失敗しないポイントを5つ解説します。

- 余剰資金で投資をする

- 長期積立を前提とする

- 運用実績を確認する

- 信頼できる紹介者を選ぶ

- 自分が納得できるまで質問する

オフショア投資のメリットは大きいと考えますが、リスクがないわけではありません。できるだけ失敗しないために、これから紹介するポイントを押さえましょう。

1. 余剰資金で投資をする

投資は生活に必要なお金を残したうえで行うことが大切です。

目安として生活費の6ヶ月〜1年分は現金で残し、それ以外で投資を行いましょう。それか生活に影響が出ない範囲で、毎月の収入のうち10〜30%を投資に回してもよいです。

投資ではお金がすぐに増えるわけではなく、複利により時間をかけて少しずつ増えていきます。また100%資産が増えるとも限りません。

生活費まで投資してしまうと、急な出費があったときにお金が不足する恐れがあるので注意が必要です。

2. 長期積立を前提とする

オフショア投資は20〜25年ほどの長期積立を前提に契約する必要があります。

契約期間が短いと、ボーナスを多く受け取れず、手数料負けしてしまうためです。また、途中解約すると解約手数料がかかり、元本割れしてしまう恐れがあります。

20〜25年契約で、満期まで解約せずに積み立て続けることが失敗しにくいポイントです。

3. 運用実績を確認する

オフショア投資の相談をするときは、IFAの運用実績を確認して、リターンが出そうかを見極めましょう。海外積立の利回りはIFAの実力に一任されます。

運用実績は将来の利回りを保証するものではありません。ただし、運用を任せられるか否かの判断材料にはなります。

参考までに以下でRL360°とドミニオンの運用実績を述べていますので、ご覧ください。

4. 信頼できる紹介者を選ぶ

信頼できる紹介者からオフショア投資を申し込むことが大切です。

オフショア投資に関するトラブルの多くが、紹介者の説明不足や返信の遅さ、解約の不対応などだからです。

実際に紹介者と話してみて、違和感があるならば、他の紹介者から申し込みましょう。

基準のひとつとして、オフショア投資のよい面も悪い面もどちらも納得できる回答をしてくれる方は信頼できると考えています。

5. 自分が納得できるまで質問する

紹介を受けているときは、その場で契約を即決しなくてもよいので、自分が納得するまで質問するようにしましょう。

解約理由でよくあるのが、契約前に不安事項をすべて解消できず、契約後にいろいろ調べて心配になり解約するというものです。契約後にすぐ解約すると100%損します。

時間がかかってもいいので、その場の勢いで決めずに不安事項をすべて解決して、納得してから投資するか決めましょう。

オフショア投資に向いている人・向いていない人

オフショア投資に向いている人は、以下のとおりです。

- つみたてNISAの非課税枠や利回りに不満がある人

- 月30,000円以上を長期積立できる余剰資金がある人

- 老後2,000万円問題の不安を解消したい人

- 円安・物価高の対策がしたい人

オフショア投資に向いていない人は、以下のとおりです。

- 月30,000円以上投資できる余剰資金がない人

- 短期ですぐにリターンがほしい人

- 投資よりも貯金を優先したい人

オフショア投資のリスクに関するよくある質問

オフショア投資のリスクに関するよくある質問に答えます。

- つみたてNISAではなくオフショア投資をするメリットは?

- iDeCoではなくオフショア投資をするメリットは?

- 積立を途中で止めることはできますか?

- オフショア投資はいつでも資産を引き出せますか?

つみたてNISAではなくオフショア投資をするメリットは?

投資額や商品に制限が少なく、自由度の高い運用ができることです。つみたてNISAは、利益が非課税になる代わりに、年間投資額や商品に制限があります。実際に資産が増えてきた人やフレキシブルな投資戦略を打ち出したい人からの相談が多いです。

iDeCoではなくオフショア投資をするメリットは?

資産を引き出すタイミングを自分で決めやすいことです。iDeCoは、全額所得控除や運用益が非課税といったメリットがありますが、原則60歳まで資産を引き出せません。オフショア投資は初期口座期間が終わると、自由に引き出しができます。

積立を途中で止めることはできますか?

可能です。ただし、積立停止すると商品によっては元本保証がなくなったり、手数料が増えたりします。また、途中解約するなら解約手数料が取られ、元本割れする恐れがあります。

オフショア投資はいつでも資産を引き出せますか?

初期口座期間(最初の約2年間)が終わると、資産をいつでも引き出せます。ただし、商品ごとに最低引き出し額と最低口座残高が定められており、それらを下回らない範囲で引き出す必要があります。

まとめ:不安ならプロの意見も聞いてみよう

私は、海外積立はポートフォリオとIFAが優秀であれば堅実な投資だと考えています。つみたてNISAやiDeCoに比べて、手数料や税金はかかりますが、それを差し置いても高い運用メリットがあります。

ただオフショア投資がはじめての人が、正直怪しい…と感じる気持ちもわかります。私もオフショア投資を始める前ならば、同じ意見を持っていたことでしょう。

ぜひこの機会に以下の公式LINEを「友だち追加」してお受け取りください。

コメント