ボリンジャーバンドとは、株価の勢いの変化や反転の目安、方向を見るテクニカル分析の指標です。

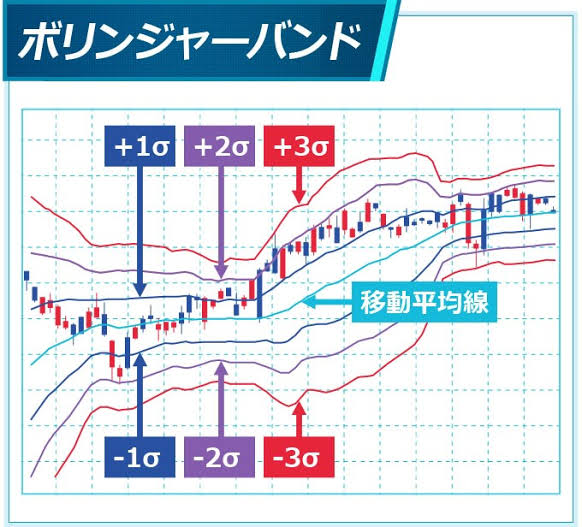

一定期間のデータの標準偏差(シグマ=σ、統計学の用語です。ググってみてね♪)を算出し、移動平均線に対してシグマの1~3倍を加算したものをボリンジャーバンドの+1σ~+3σ、減算したものをボリンジャーバンドの-1σ~-3σとして表示します。

株価の値動きが激しくなるとバンド幅が拡大、値動きが小さくなるとバンド幅が縮小する傾向にあります。

ボリンジャーバンドで売買ポイントを判断する場合は、値動きが激しくなっても、緩やかになっても、移動平均線を中心にした上下のバンドに向けて株価が上下するまたは、上下のバンドを大きく突破しないという特徴を利用します。

ボリンジャーバンドの±1σの範囲内に収まる確率・・・約68.3%

ボリンジャーバンドの±2σの範囲内に収まる確率・・・約95.4%

ボリンジャーバンドの±3σの範囲内に収まる確率・・・約99.7%

ボリンジャーバンドの特徴

ボリンジャーバンドはリスクの範囲を示します。

- 株価はボリンジャーバンドの中で推移することが原則です。そのバンドから逸脱する株価は、売られ過ぎ・買われ過ぎのシグナルとなります。

- 株価がボリンジャーバンドを逸脱する時は相場の前提条件に大きな変化があったり、突発的事象がある場合があります。またトレンドに大きな変化の可能性もあります。

- ボリンジャーバンドの収縮状態が長く続き、その後株価がバンドを突き抜けると、トレンド転換の可能性が高いといえます。

- ボリンジャーバンド自体がトレンドとなり上値抵抗線や下値支持線を示します。

- ボリンジャーバンドの形状は株価の状況を表します。バンドが収縮しているときは株価はボックス圏で推移しています。バンドが拡大しているときは、大きなトレンドを形成しているといえます。

- ボリンジャーバンドはマーケット参加者のポジション状態を表します。

- トレンドが一方に傾くと、マーケット参加者心理は徐々に不安になります。すると、上昇相場であれば利食いが大きくなり、下落相場であれば安値買いが多くなり、結果そのトレンドは徐々に弱まり、ボリンジャーバンドの収縮が起こります。次に株価がこれまでのトレンドと反対方向に動くと一気に移動平均方向へ調整が起こります。

ボリンジャーバンドの注意点

【1】上記に述べたボリンジャーバンドの各シグマ(σ)内に収まる確率を信じ過ぎることは、株価予測を誤る原因になります。

標準偏差の数値は、設定した期間内の移動平均線で算出されたもので、限定的な過去のデータを元にしていますので、将来の株価がそれによって拘束されるのものではありません。ですから、±3σを逸脱することもあります。

【2】株価の推移が一定のレンジで動いている場合、バンドの上端付近を「売りサイン」、下端付近を「買いサイン」として利用するのが一般的です。(逆張り手法)

しかし、株価の推移が一定のレンジ相場から逸脱した場合、バンドの上端突破を「買いサイン」、下端突破を「売りサイン」として利用します。(順張り手法) つまり、株式相場動向によって「順張り手法」と「逆張り手法」と逆になるのでトレンドを把握することが大切になります。

ボリンジャーバンドは、株価の勢いの変化や反転の目安、方向を確認できますが、これに株価の変動幅から、買われ過ぎ、売られ過ぎを判断できるオシレーター系指標RSI(近日説明予定)を組み合わせることで、より確率を高めることができます。

RSIとは、直近の一定期間において終値ベースで上昇変動と下落変動のどちらの勢いが強いのか計測しようとする指標です。直近n期間の各時点における終値ベースの変動幅、つまり、上昇幅の累計と下落幅の累計を合計し、そのうち上昇幅の累計が全体の何%を占めているのかを示しています。

通常、RSIが70%以上であれば買われすぎ、逆にRSIが30%以下であれば売られ過ぎであると判断します。

このRSIを組み合わることで、ボリンジャーバンドではわからない、株価の変動幅による売られすぎという要素も加わるため、下げ止まりの確率を高めることができます。

ボリンジャーバンドがどんなときに買いなの?

- 株価がボリンジャーバンドの-2σ以下まで下落

- 同時にRSIが30%以下にあるのを確認してエントリー

いつ利食い(利益確定による売り)すればいいの?

- 株価がボリンジャーバンドの+2σに到達

- またはRSIが70%以上になった場合

9th Sep 2020 Toshinori Ninomiya