現時点世界最高の投資家!!12兆レイダリオの『オールシーズンズ、ポートフォリオ』

レイ・ダリオ氏とは、2021年1月現在で、世界最大のヘッジファンド(総資産12兆強)であるブリッジウォーターアソシエイツのファンドマネージャーです。

レイ・ダリオ氏はどのような経済環境下でも安定的な収益を上げる「オール・ウェザー戦略」というものを提唱しています。

「オール・ウェザー戦略」ではレバレッジやデリバティブなど高度な金融手法を駆使しており、個人投資家がそのまま実践することは困難なため、そのエッセンスを元に個人投資家向けに簡素化したポートフォリオが「オール・シーズンズ戦略」となります。

このポートフォリオのすごいところは信じられないほど下落相場に強いところです。バックテストの結果は驚異的ですので、紹介させていただきます。

下表が1935年~2013年の約80年間で特に株式市場が大きく下落した7年間のS&P 500とオール・シーズンズ戦略のパフォーマンスを比較したものです(配当再投資分を含む)。

|

S&P 500 |

オール・シーズンズ戦略 |

|

|

1937年 |

-35.03% |

-9.00% |

|

1941年 |

-11.59% |

-1.69% |

|

1973年 |

-14.69% |

3.67% |

|

1974年 |

-26.47% |

-1.16% |

|

2001年 |

-11.89% |

-1.91% |

|

2002年 |

-22.10% |

7.87% |

|

2008年 |

-37.00% |

-3.93% |

2000年以降を見てみると、ITバブル、リーマンショックともにほぼ無傷で乗り切っていますし、それ以前に遡ってみても1937年の-9.00%が過去最低のパフォーマンスです。

リターンについても、期間は異なりますが、1984年から2013年の30年間で年換算9.72%(手数料控除後)のリターンを記録しており、十分なリターンが得られていることが分かります。

なお、リーマンショックの前年である2007年1月1日から2020年4月末までのパフォーマンスを見ても綺麗な右肩上がりで、直近のコロナショック時でも下落していません。

2007年1月1日~2020年4月30日

株式30%/中期国債15%/長期国債40%/金7.5%/コモディティ7.5%

このスーパーなポートフォリオはどうすれば作ることができるのでしょうか。

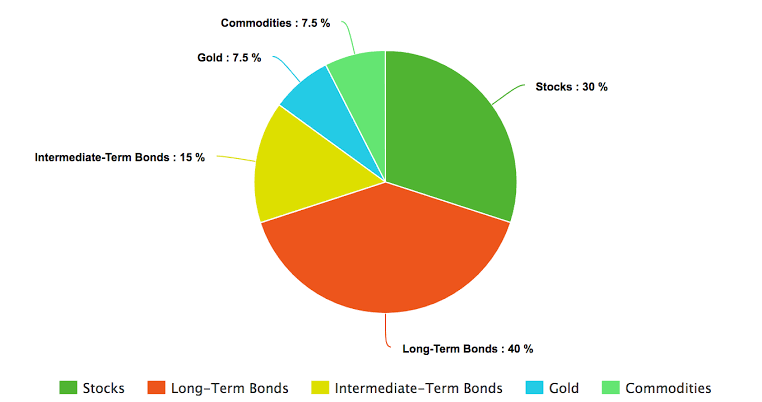

同書では下記のポートフォリオが「黄金のポートフォリオ」(オール・シーズンズ戦略)として、紹介されています。

- 株式(S&P 500もしくは他のインデックス)…30%

- 中期米国債(7~10年満期)…15%

- 長期米国債(20~25年満期)…40%

- 金…7.5%

- 商品取引(コモディティ)…7.5%

世間一般で言われているモデルポートフォリオとはだいぶ異なりますね。

まず、債券が全体の55%を占めていますが、これは一般的な個人投資家のポートフォリオに比較してかなり大きなアロケーションといえます。

また、金とコモディティの比重も非常に大きく、計15%を株と債券以外のアセットに振り向けていますが、これは後述のとおり、主としてインフレヘッジを狙っています。

このポートフォリオは米国在住で米ドルで生活している個人投資家を念頭においているため、すべて米ドル建て、かつ米国市場を対象とした金融商品で構成されています。

よって、日本に居住し、日本円で生活している人にとっても最適解なのかという点については、議論の余地はあるかもしれません。

しかしながら、少なくともドル建てでは安定した収益を生むことが期待できますし、私自身はドル建てでポートフォリオを構築しているので、そのまま参考にしてよいと考えています。

株式は十分な分散を図るためインデックス連動ETF

ここから上述のポートフォリオの構成要素をひとつずつ見ていきたいと思います。

まずはポートフォリオの30%を占める株式からです。

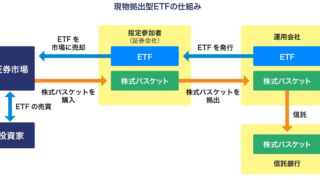

分散投資の有効性を確信しているダリオ氏は、個人投資家にも十分な分散を図るためにS&P 500やその他のインデックスに連動するETFを活用して株式のエクスポージャーを確保することを勧めています。

具体的には、各人の好みに応じて、下記のETFからひとつもしくは複数を選び、全体の30%程度の資金を投じることが効果的かつ効率的と考えられます。

|

S&P 500連動 |

米国市場(中小株含む)連動 |

|

VOO(Vanguard/経費率0.03%) |

VTI(Vanguard/経費率0.03%) |

|

IVV(BlackRock/経費率0.04%) |

ITOT(BlackRock/経費率0.03%) |

S&P 500連動と小型株を含む米国市場全体のどちらを選んでも、ほとんど差はないとも言われていますが、長期的には小型株が大型株をアウトパフォームするという研究結果もありますので、個人的には中小株を含むVTIで米国市場全体をカバーする方を好んでいます。

債券の役割は安定収益と株式のリスク低減です。

ポートフォリオの55%が米国の中長期国債に充てられていますが、これは債券の持つ特性が株式のリスクを相殺・軽減することを期待してのことです。

債券の値動きは株式と比較して遥かに小さく、かつ金利の引き下げは債券価格を上昇させます。

したがって、全般的にポートフォリオの値動きを抑えつつ、株価が大きく下がるような経済危機時には、経済状況を好転させるための中央銀行の利下げの恩恵を受けて、価格が上昇することが期待できます。

つまり、債券をポートフォリオに加えることでリスク(パフォーマンスのぶれ)を軽減する効果が期待できるということです

なお、米国債単体で見た場合の1978年1月~2020年4月の約42年間のパフォーマンス(配当再投資ベース)は以下のとおりです。

米国10年債(1978年1月~2020年4月)

初期投資額 $ 10,000

最終残高 $ 220,584

年平均成長率 7.58%

標準偏差 8.39%

最高収益年 39.57%

最低収益年 -10.17%

最大損失 -15.76%

米国長期債(1978年1月~2020年4月)

初期投資額 $ 10,000

最終残高 $ 368,914

年平均成長率 8.90%

標準偏差 11.12%

最高収益年 47.10%

最低収益年 -13.03%

最大損失 -23.12%

下記のとおり、過去40年間は金利が継続的に低下してきたため、債券には強い追い風が吹いており、パフォーマンスは素晴らしかったのです。

米国10年債金利

ただ、すでにコロナショックを受け、米国債金利の低下余地(=債券価格の上昇余地)はほぼなくなっていますので、今後はこれまでとは逆に金利上昇によるダウンサイドリスクを意識すべきと個人的には考えています。

主にインフレヘッジとして金とコモディティを組み入れる

オール・シーズンズ戦略では金とコモディティを7.5%ずつ組み入れています。

これらのアセットはインカムを生まないため、ポートフォリオに組み入れることに抵抗感がある方もいらっしゃるかと思います。

ただ、レイ・ダリオ氏のブリッジウォーター社では、過去数百年間の世界中のあらゆる国と資産クラスの情報を収集・分析した結果、金とコモディティをポートフォリオに組み入れる意義を見出しているのです。

金とコモディティはともにインフレ時に高パフォーマンスを示すことから、特にインフレに弱い債券の補完的な役割を担うことが期待できます。

金はインフレヘッジのほかにも、有事の金と言われるように、クライシス・ヘッジ(経済危機、パンデミック、戦争などで値上がりする)としても有効です。

リーマンショック時には、株式との逆相関が期待される国債までもが下落しましたが、この時に大幅な価格上昇によって、ポートフォリオ全体のパフォーマンスを支えたのが金です。

また、高インフレと金利引き上げで1973~1974年に株式市場は大崩れとなりましたが、同期間に金とコモディティ(主に原油)は大きく値上がりしており、ここでも分散効果を確認することができます。

レイ・ダリオ氏は、特に金をポートフォリオに組み入れることの有効性を確信しており、すべての投資家がポートフォリオの5~10%を金で保有すべきだ、とも述べています。

結論:株は国債分散、債券はがっつり、金は少し、コモディティは資源株で代替

以上を踏まえ、私なりの投資方針を下記にまとめてみました。

株式:すでにVTIに加え、先進国株のVEA、新興国株のVWO、と3つのETFを毎月積立投資することで国際分散投資を実践しています。

レイ・ダリオ氏は特に中国を中心に新興国株を相当程度保有しており、この方向性は本家ダリオの投資思想とも一致するところですので、今後も株式はグローバルに広くエクスポージャーを取りながら積立を継続していきたいと思います。

債券:私自身もリスク軽減の有効性を確信していることと、実際に債券単体でもそれなりのリターンが期待できることから、これまではポートフォリオの55%以上を債券に振り向けていました。

しかし、コロナショックをきっかけに潮目は完全に変わりました。

これからは次のサイクルに向けて、債券の比率は徐々に下げ、株式・コモディティ・金の比率を上げていきたいと思います。

金:レイ・ダリオ氏の投資戦略のなかでも特徴的な部分であり、ポートフォリオの10%を上限に金ETF及び金鉱株をポートフォリオに組み入れていきたいと考えています。

コモディティ:特定商品(石油、大豆、レアメタル等)ではなく、広く商品市場に連動するETFがSBI証券では取り扱いがないことから、資源銘柄や穀物メジャーへの分散投資によって、実質的にコモディティへ投資をしていることにさせていただきます。

以上、レイ・ダリオ氏推奨の「オール・シーズンズ戦略」についての考察でした。

最後まで目を通してくださり、ありがとうございました😊